[one-half-first]

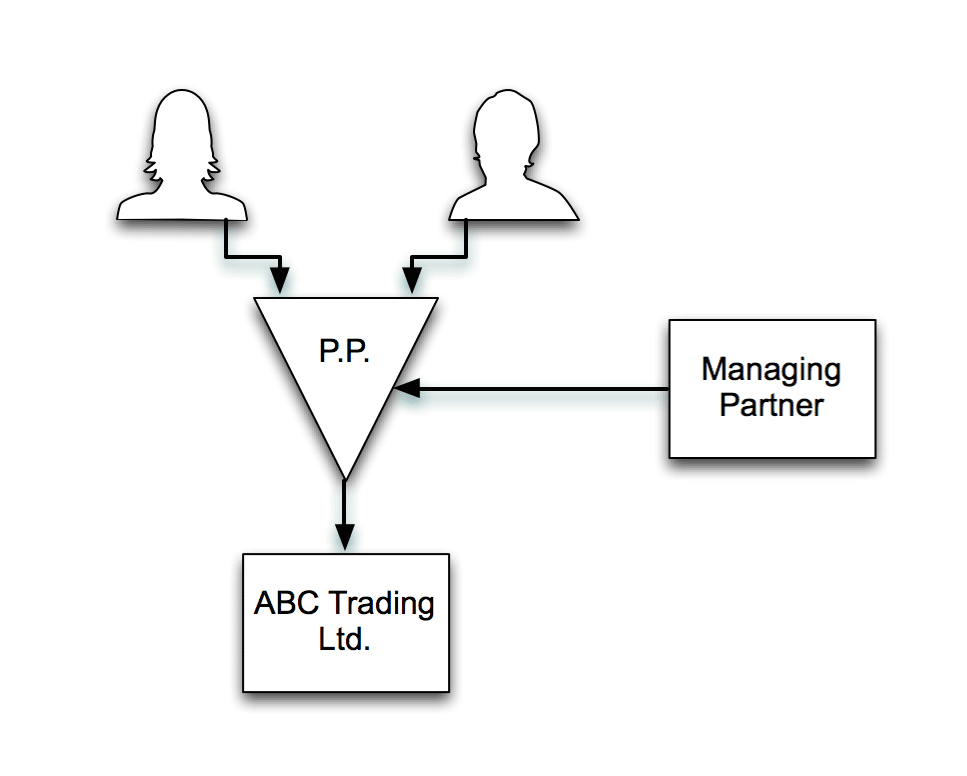

Die Private Partnership ist ziemlich ähnlich einer Kommanditgesellschaft: Einer oder mehrere stille Partner gründen eine „Private Partnership“, zusammen mit einem Managing Partner bzw. General Partner. Die stillen Teilhaber in dieser Personenfirma haben keinen Anteil am Management und kein Risiko, abgesehen von ihrer Einlage. Der Managing Partner haftet unbegrenzt und führt die Geschäfte. Oft ist der Managing Partner eine Ltd. Das würde einer GmbH & Co KG entsprechen.

Oft wird der Teil des Managing Partners von einem Anwalt übernommen. Die Verteilung der Profite kann frei vereinbart werden, normalerweise bekommen die stillen Partner entsprechend ihrer Einlagen und der Managing Partner bekommt eine Pauschale.

[/one-half-first]

[one-half]

Die Private Partnership wird oft für Holding-Funktionen genutzt. Für sie ist wichtig, nicht nur ein Büro, sondern auch eine eigene Tätigkeit in Zypern zu haben. Das kann die Bereitstellung von Personal, Büroräumen für die Tochterfirmen oder auch Beratung sein – wenn entsprechendes Personal zur Verfügung steht. Die Gewinne aus der eigenen Tätigkeit einer Private Partnership und ihr Zinseinkommen sind in Zypern auf der Basis der Einkommensteuer zu versteuern. Andere Einkommen oder Kapitalgewinne (durch Steigerung des Aktienwertes) sind in Zypern steuerfrei.

Royce Office kann ihnen die notwendige Substanz dazu bieten, mit Hilfe unseres „Permanent Establishment“ Packages. Unsere Experten können Sie auch beraten, wie Sie die Eigenaktivitäten Ihrer Holding strukturieren.

Cyprus Private Partnership für Österreicher

Für Österreicher oder Personen mit einem Wohnsitz in Österreich bietet das Doppelbesteuerungsabkommen Zypern-Österreich besondere Vorteile: Es weicht vom OECD Standard dahingehend ab, dass die Gewinne einer Private Partnership ausschließlich in Zypern zu besteuern sind. Das betrifft auch Dividenden von Tochterfirmen, die der Holding gehören. Voraussetzung ist, dass die Private Partnership die nötige Substanz hat und eine eigene Aktivität, die in einem Bezug zu den Tochterfirmen steht. Nachdem Zypern keine Steuern auf Dividenden erhebt (wenn man nicht in Zypern lebt) und Österreich kein Recht hat, diese Gewinne der Holding zu besteuern, bleiben die Gewinne steuerfrei. Allerdings muss man sie in Österreich angeben und sie verschieben die österreichische Steuerprogression. Fragen Sie uns, wenn Sie dazu weitere Informationen benötigen.

[/one-half]