Zypern hat eine günstige Regelung zur Besteuerung von geistigem Eigentum (IP) entwickelt, die nun voll und ganz den internationalen Entwicklungen in Bezug auf die ordnungsgemäße Behandlung der Lizenzerlöse und der OECD-Richtlinie entspricht. Bis zu 80% der Lizenzeinnahmen sind steuerfrei. Bei einer Körperschaftsteuer von 12,5% kann dies zu einer effektiven Steuerbelastung von nur 2,5% führen. In der Vergangenheit galt dies einfach für alle Arten von IP. Die Steuervorteile wurden stark eingeschränkt, um die Vereinbarkeit mit der OECD und der EU zu gewährleisten. Nach geltendem Recht fallen Marken und Urheberrechte nicht mehr unter die Lösung. Darüber hinaus muss nachgewiesen werden, dass das geistige Eigentum tatsächlich von der zyprischen Firma geschaffen wurde.

Wie funktioniert es?

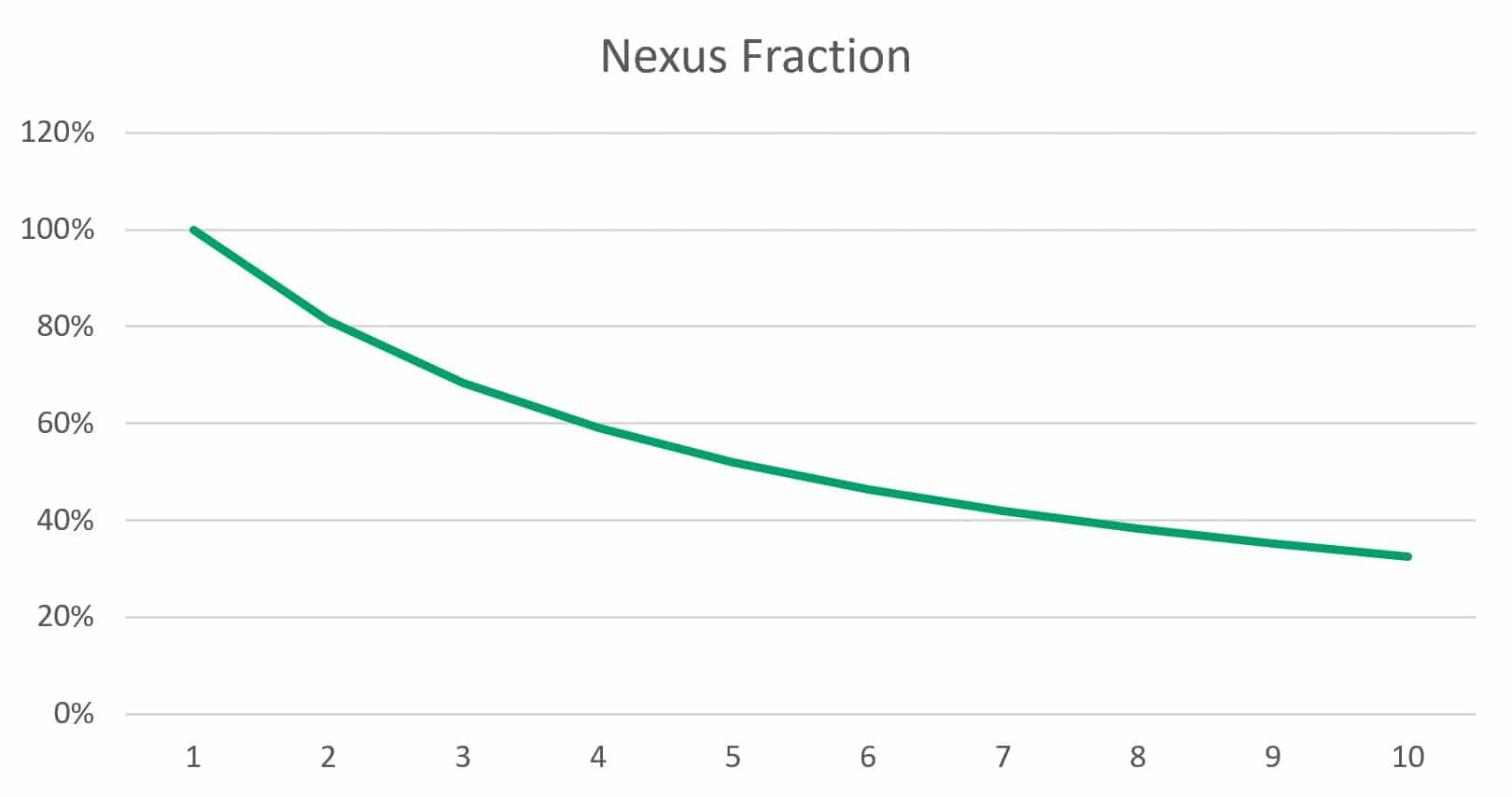

Zypern stützt sich auf den Nexus-Ansatz, um den Anteil der Lizenzerlöse zu berechnen, der gemäß der Verordnung qualifiziert ist. Die Formel wird verwendet, um einen Prozentsatz zu ermitteln. Lassen Sie uns die ziemlich komplexe Berechnung im Folgenden vereinfacht erläutern.

Der Nexus-Ansatz muss für jedes einzelne geistige Eigentum separat angewendet werden. Daher ist es notwendig, dass Ihre Buchhaltung aus separaten Aufzeichnungen über Einnahmen und Ausgaben für jedes einzelne IP besteht. Ist dies aus organisatorischer Sicht nicht möglich, kann zumindest teilweise auch eine Gruppierung möglich sein. Wenden Sie sich am besten an Ihren Steuerberater.

Die Vorteile gelten nicht für Marken oder Urheberrechte wie Fotos oder Logos!

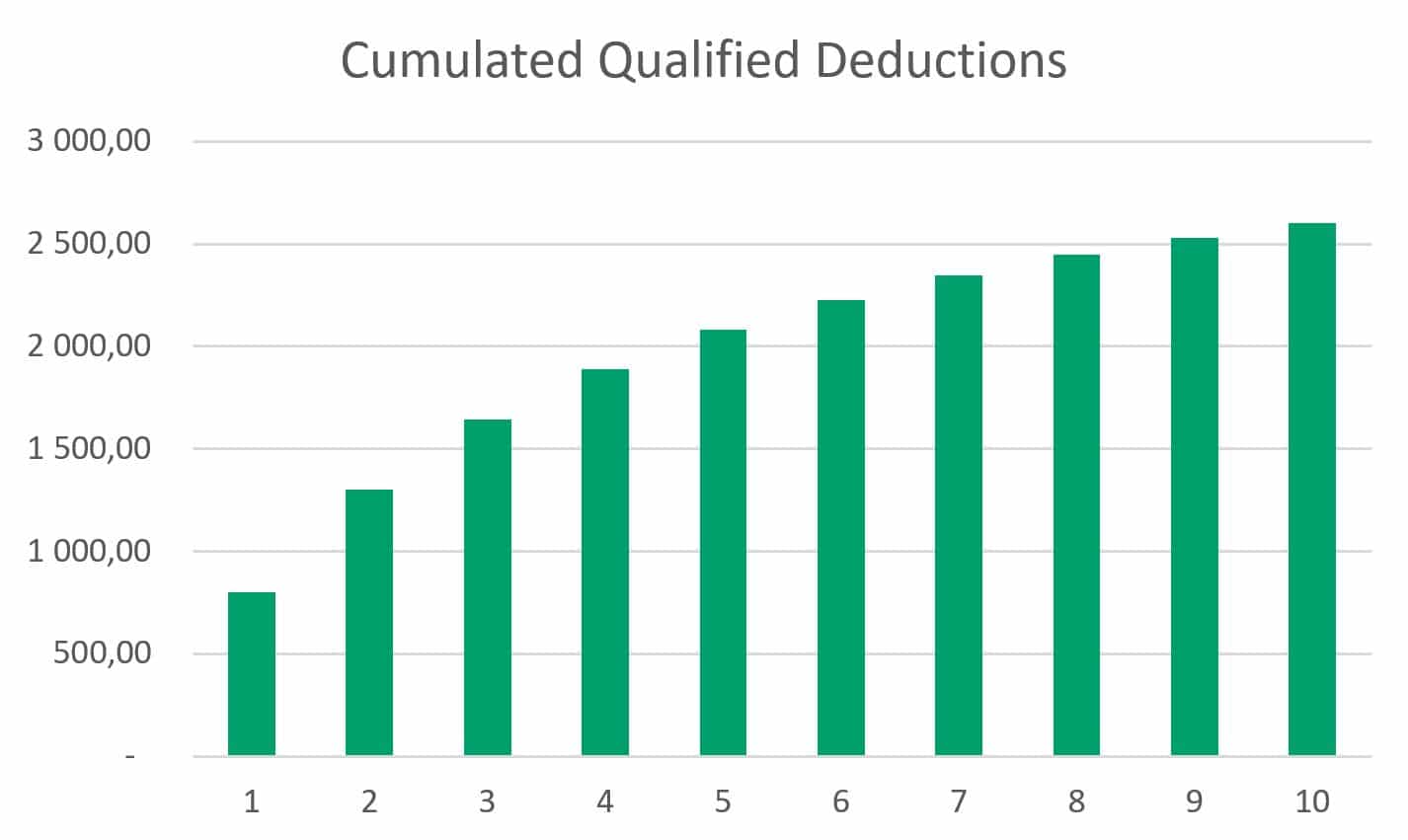

Die Berechnung ist kumulativ. Dies bedeutet, dass während der Laufzeit des geistigen Eigentums, beispielsweise eines Patents, alle während dieses Zeitraums angefallenen Einnahmen und Kosten in die Berechnung einbezogen werden. Dies bedeutet folglich, dass der Faktor abnimmt, wenn Lizenzerlöse generiert werden, während gleichzeitig keine weiteren Kosten anfallen. Die Abbildung „Kumulierte qualifizierte Abzüge“ zeigt den kumulierten Wert der Abzüge für eine Investition von 3000 € für den Fall, dass keine Verwendung erfolgt.

Für jedes Steuerjahr kann der Steuerpflichtige eine vollständige, eine teilweise oder gar keine Zulage beantragen. Sollte dies zu einem Verlust führen, dürfen nur 20% des daraus resultierenden Verlusts vorgetragen oder an andere Unternehmen innerhalb der Unternehmensgruppe weitergegeben werden. Die Abbildung „Kumulierte qualifizierte Abzüge“ zeigt den kumulierten Wert der Abzüge für den Fall, dass keine Verwendung erfolgt.

Wie berechnet man den Nexus-Prozentsatz?

Qualifiziertes geistiges Eigentum (QS)

bezieht sich auf einen geistigen Vermögenswert, der von einem Unternehmen erworben, entwickelt oder zur Förderung seines Geschäfts verwendet wird (außer geistigem Eigentum im Zusammenhang mit Marketing), und auf das Ergebnis von Forschung und Entwicklung, einschließlich immaterieller Vermögenswerte, die wirtschaftliches Eigentum sind.

Die Bestimmungen des neuen IP-Box-Regimes gelten nur für:

- Patente im Sinne des Patentgesetzes,

- Computersoftware und

- andere immaterielle Vermögenswerte, die gesetzlich geschützt sind und in eine der folgenden Kategorien fallen:

- Gebrauchsmuster, Rechte zum Schutz von Pflanzen und genetischem Material, Namen von Orphan Drugs und Patenterweiterungen

- Nicht offensichtlich, nützlich und neuartig, aber nur, wenn das Bruttojahreseinkommen des Unternehmens, das zur Förderung eines Unternehmens verwendet wird, einen Schwellenwert von 7.500.000 € aus allen immateriellen Vermögenswerten (oder 50.000.000 € für eine Unternehmensgruppe) nicht überschreitet. . Solche Vermögenswerte müssen von einer zuständigen Behörde in Zypern oder im Ausland zertifiziert sein.

Firmennamen (einschließlich Marken), Marken, Bildrechte und andere Rechte an geistigem Eigentum, die zur Vermarktung von Produkten und Dienstleistungen verwendet werden, gelten nicht als qualifiziertes geisitges Eigentum.

Gesamteinkommen (OI)

Das Gesamteinkommen bezieht sich auf das Bruttoeinkommen abzüglich etwaiger direkter Aufwendungen für diesen Vermögenswert. Dies beinhaltet Lizenzgebühren für die Nutzung des immateriellen Vermögenswerts und Handelserlöse aus Verkäufen. Direkte Kosten sind alle direkten Kosten, die bei der Erzielung von Einnahmen aus geistigem Eigentum anfallen, einschließlich der Amortisation der Kosten für geistiges Eigentum und fiktiver Interessen sowie eingebetteter Kosten, z. Lizenzkosten für Produkte, die mit der IP erstellt wurden.

Kapitalgewinne aus dem Verkauf eines geistigen Eigentums sind nicht im Gesamteinkommen enthalten und in der Regel vollständig steuerfrei.

Gesamtkosten (OE)

Die Gesamtkosten setzen sich aus den förderfähigen Kosten, den gesamten Anschaffungskosten des Eigentums und den Forschungs- und Entwicklungskosten der Aktivitäten verbundener Unternehmen während eines Steuerjahres zusammen.

Qualifizierende Aufwendngen (QE)

Qualifizierende Aufwendungen sind in diesem Zusammenhang die gesamten Forschungs- und Entwicklungskosten, die in einem Steuerjahr vollständig und ausschließlich für die Erfindung, Entwicklung oder Verbesserung des geistigen Eigentums anfallen, sowie andere direkt damit verbundene Kosten. Dies umfasst Gehälter und Löhne, direkte Kosten, allgemeine Kosten für F & E-Aktivitäten und F & E-Kosten für nicht verbundene Auftragnehmer.

Sie enthalten nicht die Anschaffungskosten für geistiges Eigentum, gezahlte oder zu zahlende Zinsen, Beträge an verbundene F & E-Auftragnehmer oder Kosten, die nicht in direktem Zusammenhang mit einem bestimmten geistigen Eigentum stehen.

Qualifizierte Gewinne (QP)

Qualifizierte Gewinne beziehen sich auf den Teil des Einkommens, auf den die Steuervergünstigung angewendet werden kann. Es wird nach der Formel bestimmt

OI * Nexus-Prozentsatz

Der Nexus-Prozentsatz ergibt sich aus der Formel

0,01 * (QE + UE) / OE

Kostenaufschlag (UE)

Der Kostenaufschlag ist der niedrigere Wert von

- 30% der qualifizierten Ausgaben (QE) oder

- die gesamten Anschaffungskosten des qualifizierten geistigen Eigentums zuzüglich aller F & E-Kosten, die den assoziierten Vertragspartnern entstehen